登録申請が令和3年10月からはじまる!

令和5年10月から消費税は適格請求書等保存方式

(以下、「インボイス方式」といいます。)となり、

適格請求書発行事業者の登録制度が創設され

(課税事業者であっても登録をしなければ適格請求書(インボイス)を発行できません。)、

その登録申請は令和3年10月からはじまり、

令和5年10月から登録を受けるためには、

令和5年3月までに登録申請書を所轄税務署に提出する必要があります。

現在の免税事業者は、免税事業者のままでいるか?

「取引からの排除」や「値下げ要求」がされないように課税事業者を選択すべきか?

それが問題だ!

悩ましい決断の時期がせまっています。

(インボイス方式となると免税事業者が取引からなぜ排除されるのかは、2020/02/13掲載の

「免税事業者は消費税10%を請求できるのか?」を参照してください。)

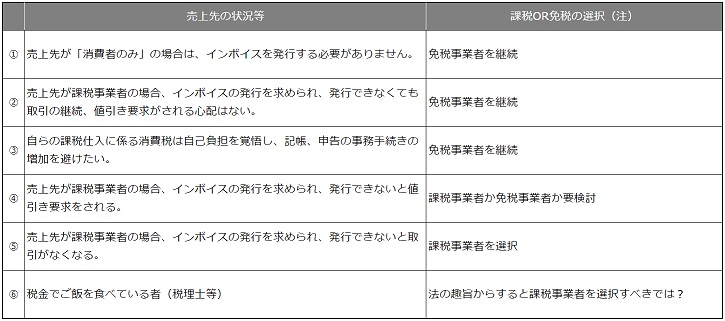

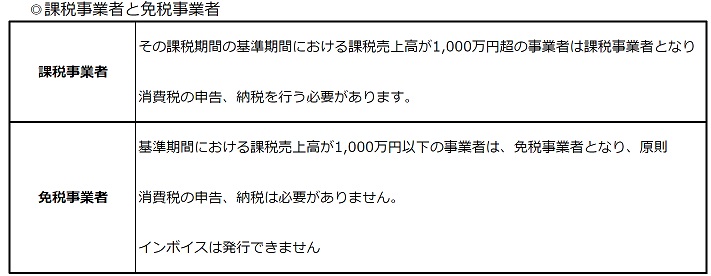

1 免税事業者が検討すべきこと

事業実態を分析して、課税事業者となる(適格請求書発行事業者の登録申請をする。)か、

現状の免税事業者を継続するかを検討する必要があります。

(注)課税OR免税の選択欄は、大部分の者が選択するであろうと思われる方を記載していますので、

事業状況等によりこの選択が最適となるというものではありません。あくまで参考です。

2 免税事業者の適格請求書発行事業者の登録申請

インボイス方式が開始される令和5年10月1日から、

免税事業者が適格請求書(インボイス)発行事業者となるためには、

令和5年10月1日に登録を受ける必要があり、

登録のための「適格請求書発行事業者」の登録申請は、

令和5年3月31日が期限となります。

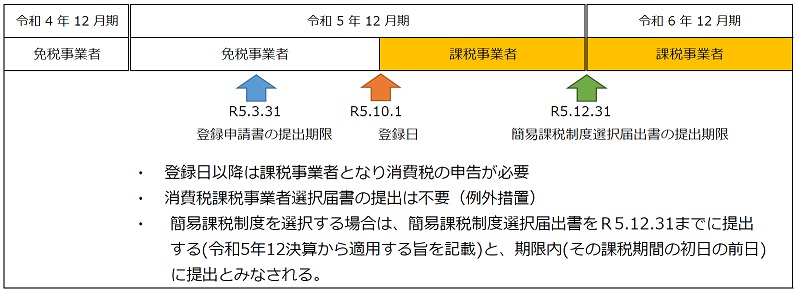

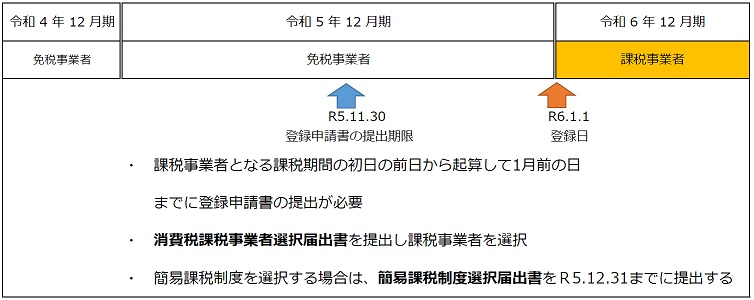

そして、令和5年10月1日を含む課税期間中に登録を受けた場合は、

「消費税課税事業者選択届出書」の提出をしなくても、

登録日から課税事業者になります

(登録日が令和6年1月1日であればその日から課税事業者となります。)。

登録番号は税務署から通知され、適格請求書発行事業者公表サイトで公表されます。

法人の登録番号は、T+法人番号です

(個人はT+13桁の数字でマイナンバと同じではありません。税務署からの通知まで不明です)。

3 12月決算の免税事業者が課税事業者(インボイス発行者)を選択した場合

1 登録日が令和5年10月1日の属する課税期間の場合(経過措置)

登録日 ⇒ 令和5年10月1日からインボイスを発行を選択

2 登録日が令和5年10月1日の属する課税期間の翌課税期間以降の場合

登録日 ⇒ 令和6年1月1日からインボイスを発行を選択

広島総合税理士法人