前回、特定費用準備資金について説明しましたので、今回は資産取得資金についてです。

認定法施行規則第22条第3項第3号で定められるものです。将来、公益目的事業やその他の必要な事業、活動に用いる実物資産を取得または改良するために積み立てる資金です。資産の取得または改良を行った時点で資金から実物資産に振り替わるだけです。

要件並びに特定費用準備資金との相違についてです。

公益法人認定法施行規則第22条、FAQⅤ-3-④、FAQⅤ-3-⑦で、要件を規定しています。。

繰入要件は同法施行規則第22条第3項第3号に法定され、特定費用準備資金と同様の要件をすべて充たす必要があります。

これらの要件を充たしたもので、対象が具体的であれば、減価償却引当資産は本資金に該当します。

資産取得資金への繰入は、会計では貸借取引となりますので、正味財産増減計算書へは反映されません。

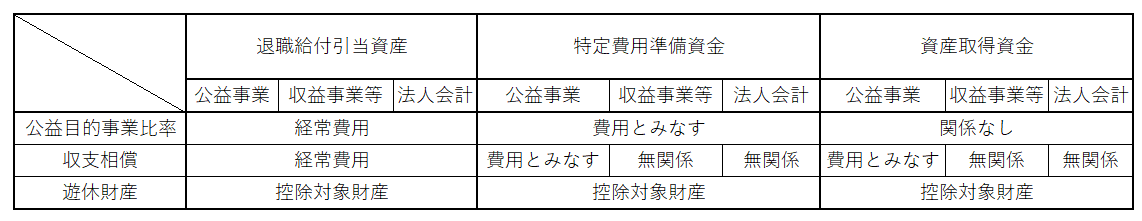

【財務三原則との関係】

①収支相償の計算上は、第2段階で費用とみなして事業に関する費用に加算します。収益事業等の利益の50%を公益目的事業財産の繰り入れる場合には、目的に沿った積み立ては必要となりますが、積立て期間内に計画的に積み立てる計算までは必要ありません。一方、資産取得資金が収支相償の計算上費用とみなして計算されますので、FAQⅤ-2-②にあるように、公益目的保有財産に係る減価償却費は、財産の取得支出や資産取得資金の積み立てと機能が重複することとなりますので、減価償却費は控除されます。

②遊休財産の計算では控除対象財産とされます。特定費用準備資金と同様の取扱いになります。

③公益目的事業比率の計算では、特定費用準備資金への繰入は公益目的実施費用に加算されますが、資産取得資金の繰入は関係しません。

【特定資金の取扱】

広島総合税理士法人