令和2年4月から、

いわゆる仮装通貨は「暗号資産(Crypto Assets)」と呼称がかわりました。

暗号資産とは、

「物品購入等に使え、不特定多数との取引が可能な、

電子的方法で記録、移転することができる

財産的価値があるもの(資金決済法2条5項)」とのことです。

暗号資産は別の表現をすると、

「法定通貨ではなく、

法定通貨に替えられる、または市場価格のある(目に見えない)

電子的暗号(≒財産的価値のあるもの)」ということらしいです。

暗号資産(仮装通貨)の仕組みとか、ブロックチェーンとか、おじさんには難しく?

なので、省略します。はい、スイマセン。

暗号資産(仮装通貨)の税務上の取扱いについて、

令和元年12月20日付けで国税庁からFAQが出ましたので、

それによって以下説明してみます。

【所得税・法人税共通】

1.収入が発生する場合

① 暗号資産の売却(日本円に換金)

② 暗号資産の交換

③ 暗号資産で物品・サービスの購入

④ 暗号資産のFX取引(反対決済時)

⑤ 暗号資産のマイニング(発掘時)

各所得計算の具体例は、

「仮装通貨に関する税務上の取扱いについて(情報)」P4~P10を参照してください。

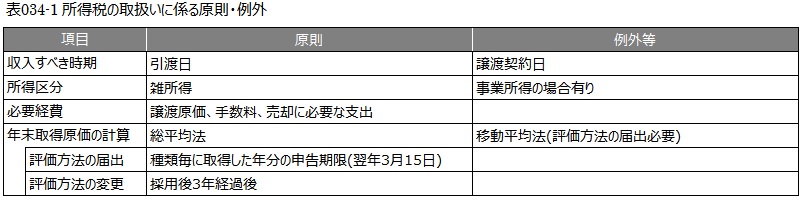

2.所得税の取扱い

【参考】法人税の取扱い(所得税の取扱いの原則と例外とは異なります)

法人税の譲渡損益の計算は、譲渡契約日に認識します。

また、譲渡原価は、1単位当たりの帳簿価額を基礎に計算しますが、

法定評価方法は移動平均法で、総平均法を採用する場合は、届出が必要です。

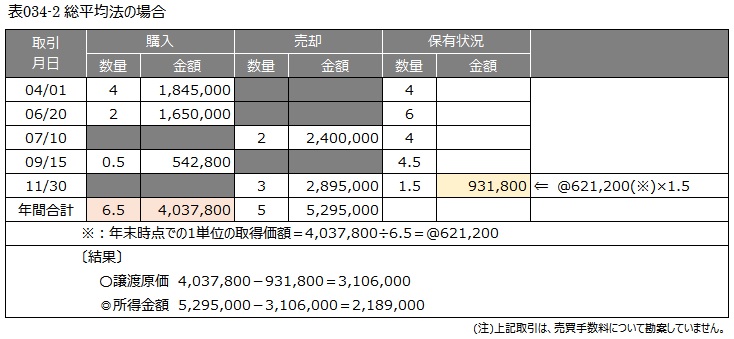

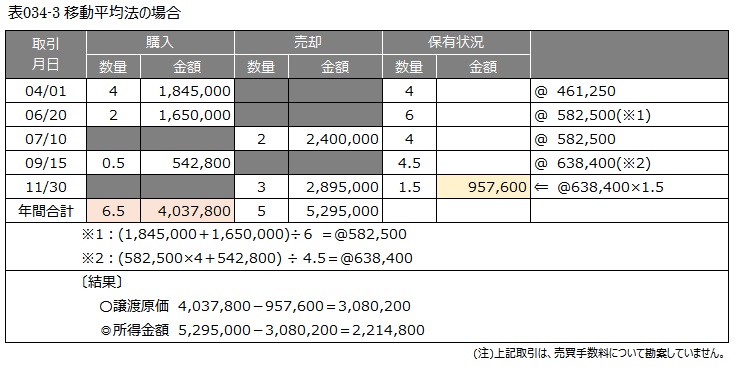

〔譲渡原価の計算、所得金額の計算の具体例(売却の場合)〕

譲渡原価は、暗号資産の種(・)類(・)ご(・)と(・)に、

「①年初評価額+②取得した取得価額の総額-③年末評価額」により計算します。

年末評価額は、総平均法(原則)又は移動平均法で計算します。

国税庁の情報(P14~P16)の説明を表にすると次のようになります。

〔例外 みなし取得価額〕

取得価額が不明である場合等において、

売却価額の5%相当額を取得価額として計算しているときは、

これが認められます。(所基通48の2-4)

売却価額の5%を取得原価にした方が有利になる場合があります。

テンバガーならぬ、トゥウェンティバガー?を超えるような場合、

上記の通達が利用できる可能性があるということですね。

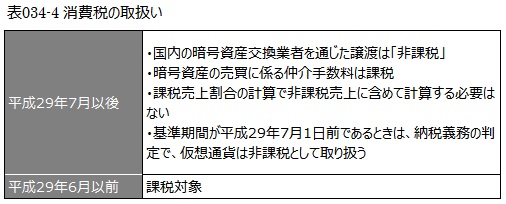

【消費税】

ここはさらっと表にて触れておくぐらいにしておきましょう。

広島総合税理士法人