(12月某日)

先輩「それじゃあYさん、年末調整の入力をお願いね」

新人Y「はい、頑張り……あれっ、これ!?」

新人Y「先輩大変です!「給与所得者の扶養控除等申告書」だけ

令和3年じゃなくて令和4年になっています。印刷ミスじゃないですか!」

先輩「いやいやYさん、これでもいいんですよ」

新人Y「でも、今からやる年末調整って令和3年分ですよね?」

先輩「はい。「給与所得者の扶養控除等申告書」は令和4年のものを

「今」もらう必要があるので提出してもらっています」

先輩「「給与所得者の扶養控除等申告書」をいつまでに出せばいいか知っていますか?」

新人Y「え~っと、年末調整でつかうので今日とか…?」

先輩「今日はさすがに中途半端すぎです!条文にはこう書いてあります」

|

国内において給与等の支払を受ける居住者は、その給与等の支払者(その支払者が二以上ある場合には、主たる給与等の支払者)から毎年最初に給与等の支払を受ける日の前日までに、次に掲げる事項を記載した申告書を、当該給与等の支払者を経由して、その給与等に係る所得税の第十七条(源泉徴収に係る所得税の納税地)の規定による納税地(第十八条第二項(納税地の指定)の規定による指定があつた場合には、その指定をされた納税地。以下この節において同じ。)の所轄税務署長に提出しなければならない。 所得税法194条 |

先輩「「給与所得者の扶養控除等申告書」は毎年最初に給与等の支払いを受ける日の前日までに

提出しないといけないので令和3年の年末調整の際に令和4年の申告書をもらっているんです」

先輩「そもそも年末調整は上記の期限までに「給与所得者の扶養控除等申告書」を

提出した人に行います。年の途中で入社した人は入社の際に提出してもらっているので、

Yさんも4月に出しましたよね?」

新人Y「(う~ん、入社の時はいろんな書類があったからなぁ……)はい!出しました!」

先輩「(大丈夫かな……)年末調整の条文は下記のとおりです。」

|

給与所得者の扶養控除等申告書を提出した居住者で、第1号に規定するその年中に支払うべきことが確定した給与等の金額が2000万円以下であるものに対し、その提出の際に経由した給与等の支払者がその年最後に給与等の支払をする場合(その居住者がその後その年12月31日までの間に当該支払者以外の者に当該申告書を提出すると見込まれる場合を除く。)において、同号に掲げる所得税の額の合計額がその年最後に給与等の支払をする時の現況により計算した第2号に掲げる税額に比し過不足があるときは、その超過額は、その年最後に給与等の支払をする際徴収すべき所得税に充当し、その不足額は、その年最後に給与等の支払をする際徴収してその徴収の日の属する月の翌月10日までに国に納付しなければならない。 所得税法190条 |

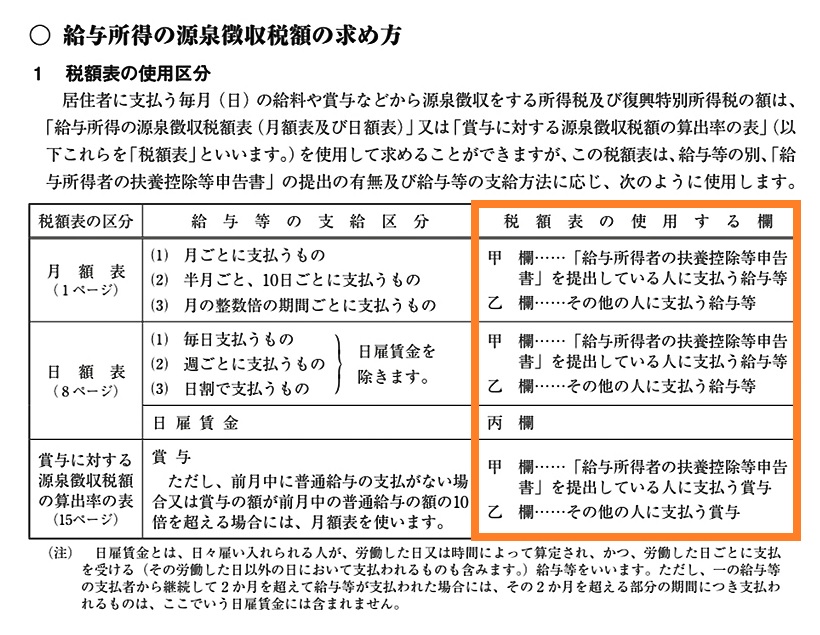

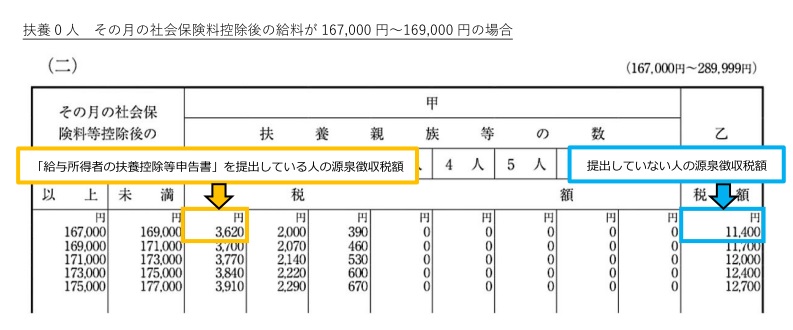

先輩「ちなみに「給与所得者の扶養控除等申告書」を提出していない人は

年末調整以外にも源泉徴収税額の計算にもかかわってきます。」

新人Y「乙欄のほうが源泉徴収税額多いですね……」

先輩「確定申告をすれば払いすぎた分は戻ってきますが、

うっかり忘れていたら大変ですね」

新人Y「先輩、令和4年のものをもらう理由はわかりました。

でも、今回の年末調整で使う扶養の情報は令和3年のものが必要なんですが……」

先輩「年末調整の扶養親族の判定は令和3年の12月31日の現況で判断します。

なので令和4年の「給与所得者の扶養控除等申告書」に記載されている内容を

令和3年の12月31日の現況とみなして計算するんですよ」

新人Y「扶養の判定の日と、「給与所得者の扶養控除等申告書」の提出期限と、

年末調整と…年末年始はいろんな日があって混乱します」

先輩「というわけで、説明は終わりです。入力をお願いします!」

新人Y「はい!ちなみに期限はいつまでですか?」

先輩「うーん、明日かな」

新人Y「す、すぐに取り掛かります!!」

広島総合税理士法人

スタッフY