今回は相続税の節税効果についてです。

まず、相続税の節税の方法としては ① 不動産の購入、

② 小規模宅地等の特例の適用、③ 養子縁組で法定相続人を増やす、

④ 生命保険の非課税枠の利用、⑤ 生前贈与で相続財産を減少させる等々

いろいろな方法があります。

この中でも養子縁組による節税効果について、事例を交えて説明いたします。

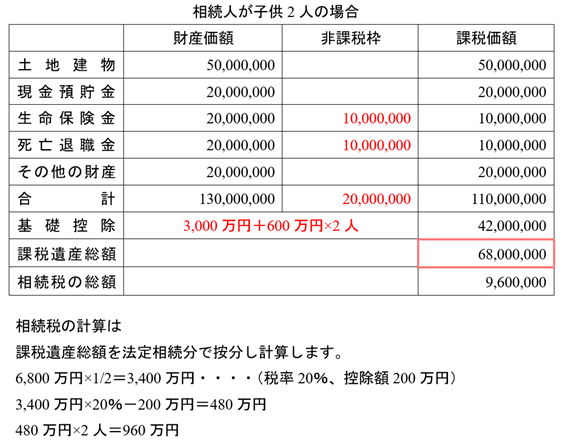

事例 ①

相続人が子供2人の場合

※生命保険金、死亡退職金については、

法定相続人1人につき500万円の非課税枠が設けられています。

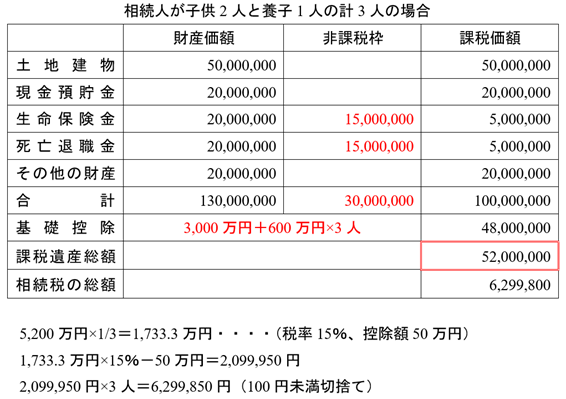

事例 ②

相続人が子供2人と養子1人の計3人の場合

事例①と事例②でお分かりのように、

養子を1人とることにより、①課税価額で1,000万円②基礎控除額で600万円

③適用税率の緩和(20%から15%)という3つの項目で約330万円の節税効果が期待できます。

養子の人数について、民法では特に制限は設けられていませんが、

相続税法上では実子がいる場合は1人、実子がいない場合は2人までと定められています。

これは過去に養子縁組を過度に利用して節税効果を図った事案が多発したため

法律が改正されたことによります。

養子縁組によるメリットについては以上ですが、

本来の相続人以外の人が養子として相続人の地位を手にするわけですので、

遺言等がなかった場合、遺産分割に支障をきたすようなケースもあります。

簡単に養子縁組を行い、相続税の節税はできても

その後の相続人間の争いの種になることも十分考えられますので、

慎重に検討することをお勧めします。

広島総合税理士法人