2022/06/14 [TUE]

かわいい孫へ贈与したい、

というお気持ちの方は、少なからずいらっしゃるのではないでしょうか。

贈与後になって、嫌な気持ちにならないための注意点を記事にしました。

注意点⑴ 孫が18歳以上か

①暦年贈与の場合

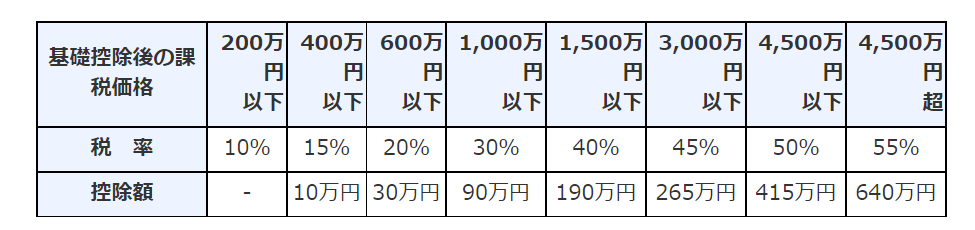

暦年贈与の贈与税率は、2種類あります。

贈与を受ける孫が贈与時に18歳以上※の場合は特例贈与の税率が使えます。

18歳以上の方には有利な税率となります。

<特例贈与の税率>

『No.4408 贈与税の計算と税率(暦年課税)』国税庁,2022.6.2閲覧

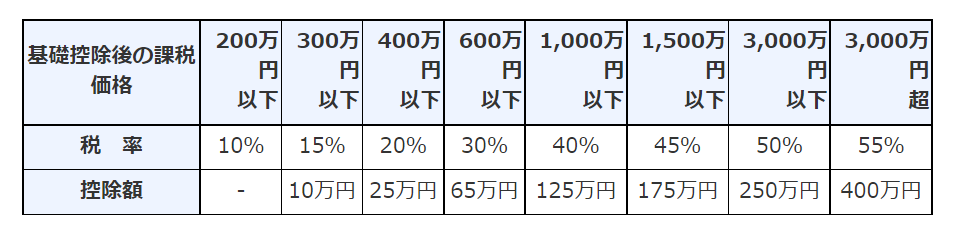

18歳未満の場合は、下記の一般贈与の税率になります。

<一般贈与の税率>

②相続時精算贈与の場合

精算贈与が使用できるのは贈与者が60歳以上、かつ、受贈者が18歳以上※の場合です。

精算贈与は基礎控除枠が2,500万円と大きいので、

年齢要件を間違えないようにしましょう。

※民法改正で2022.4.1からです。それ以前の贈与は「20歳以上」でした。

注意点⑵ 410万円超の贈与か

410万円以下の贈与はダメということはありません。

言いたいのは、贈与額がそもそも410万超でないと特例贈与のメリットがないということです。

暦年贈与の軽減税率を使いたい場合、基礎控除額110万円控除後の

課税価格300万超(贈与額410万超)の贈与でないと、

税率が下がりません。

⑴と⑵から、以下といえます。

①贈与額410万円超 で 孫は18歳以上の場合:特例贈与となり有利になります。

②贈与額410万円超 で 孫は18歳未満の場合:一般贈与の税率しか適用できません。

③贈与額410万円以下 で 孫は18歳以上の場合:特例贈与の税率ですが、一般贈与と同じ税率のため有利なことはありません。

注意点⑶ 孫は贈与を受ける気があるか

孫がかわいすぎて、勝手に孫名義の口座を作っていませんか。

いわゆる名義預金は、贈与したことになりません。

また、かわいさの余り贈与税まで勝手に負担していませんか。

贈与は、贈与を受ける側が「贈与を受ける」

という意思があって初めて成立します。(民法第549条)

未成年(18歳未満)だと親同意があればいいですが、

18歳以上の孫への贈与だと、「貰った」「受けた」の意思を明らかにするため、

贈与契約書を作るなどするのがいいでしょう。

注意点⑷ 子(孫の親)が生きているか

孫への贈与のメリットは、通常は相続人でないため生前贈与加算されない点です。

ただし、子(孫の親)が先に亡くなっていた場合、

孫は相続人(代襲相続人(民法第887②))となり、

相続開始前3年以内の贈与財産が生前贈与加算の対象となって

相続税の課税対象となります。

ちなみに、孫贈与→子死亡の順であったとしても、加算対象です。

注意点⑸ 孫養子か

孫養子は、基礎控除や法定相続分で有利に働きます。

ですが、以下に注意して判断するようにしましょう。

①不当養子に該当しないか

単に節税のみを目的とした養子縁組については、

不当養子として否認の恐れがあります(相続税法第63条)。

死亡直前の養子縁組や、縁組後に養親として特に扶養をしていない、

といった状況は避けましょう。

②生前贈与加算への影響

相続時点の養子は、相続開始前3年以内の贈与財産が相続税の課税対象となります。

また、贈与が養子縁組前か養子縁組後であるかも関係ありません。

③相続税2割加算

代襲相続でなければ(子(孫の親)が生きていれば)、

相続税2割加算規定の対象です。

以上

広島総合税理士法人

※参考条文

民法第549条

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、

相手方が受諾をすることによって、その効力を生ずる。

民法第887条

被相続人の子は、相続人となる。

被相続人の子が、相続の開始以前に死亡したとき、又は第891条の規定に該当し、

若しくは廃除によって、その相続権を失ったときは、その者の子がこれを代襲して相続人となる。

ただし、被相続人の直系卑属でない者は、この限りでない。