2024/09/20 [FRI]

『税務調査手続等に関するFAQ(職員用)』(令和5年11月国税庁課税総括課)が情報公開請求により公開されていましたのでご紹介します(TAINS)。

このFAQは税務調査における下記について、国税通則法などの関係法令に基づいてどのように税務調査が行われるのか、その示唆や法律とのつながりを教えてくれているように思います。

.調査官(国側)がどのような方針・指示の下で動いているのか

.適正な手続で行われているか

.納税者側は何の手続ができるか

目次は下記のようなものです。

●税務調査手続等に関するFAQ(職員用)【共通】令和5年11月国税庁課税総括課

1 事前通知 1~83問

2 事前通知を行うことなく調査を実施する場合 1~11問

3 提出物件の留置き 1~28問

4 調査終了の際の手続 1~61問

5 理由附記 1~19問

6 その他(再調査の請求に係る調査、更正の請求)1~11問

計213問

これらのうちいくつか紹介します。

税務調査の現場初日(だいたい代表者ヒアリングから始まります)の前に、資料提供を求められることがあります。

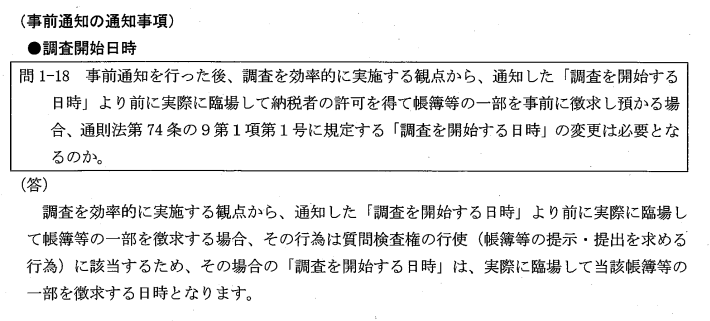

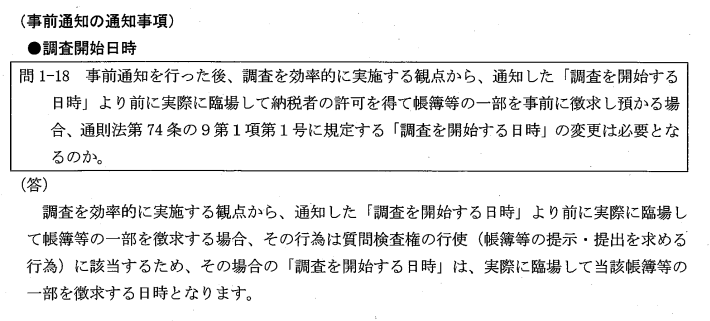

問1-18では調査官が資料を取りに「実際に臨場」する場合にはその日が調査の初日となり、「実際に臨場せず」集める場合はまだ始まっていないと説明しています。

初日前に納税者や税理士から郵送や持参をすることがあり、大規模な法人では元帳のデータで事前に求められることがあります。

私は臨場せず(調査を開始せず)資料を求める進め方しか経験していませんが、そうでない方法については既に調査が始まってしまうと説明されています。

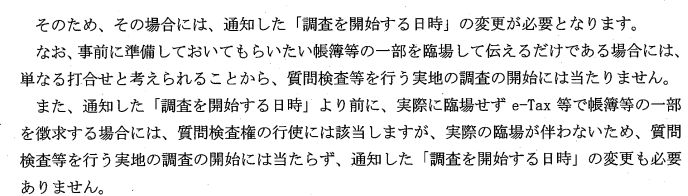

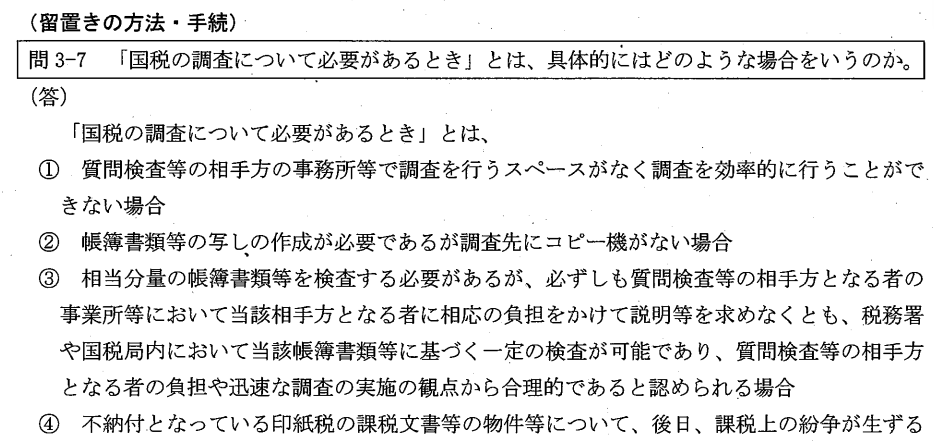

留置きとは、納税者の資料を調査官が預って持ち帰り、署内で調査を進める手続です。

これは税理士が立会い不能な場所でも調査されるともいえ、そもそも税理士業務ができなくなるおそれもあります。

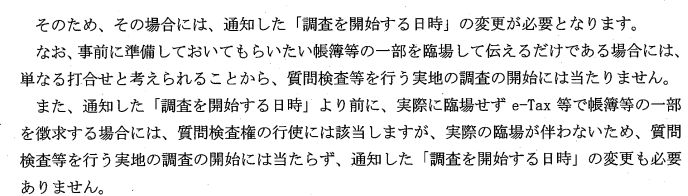

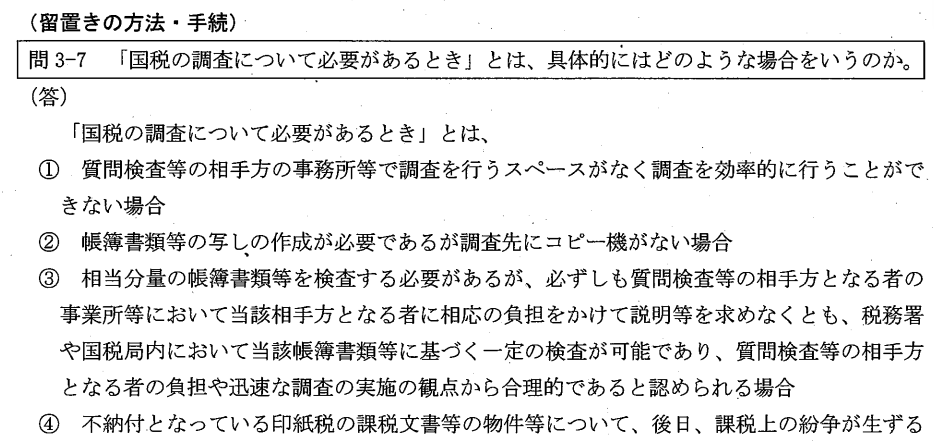

問3-17で留置きは「必要があるとき」に限られるとありますが、①~④例示については下記ともいえます。

①スペースの問題→よほど狭くない限りはオフィスであれば可能なはずだし、税理士事務所での調査も可能

②コピー機の問題→署の備品コピー機を持参

③分量の問題→所からの人員等補充

④貼付や割印を防ぐ(過怠税逃れを防ぐ)→う目的は分かりますが手段として妥当か

適正な調査かどうか、本当に納税者の調査がされているのか確認するためにも、留置きにならないよう交渉してはと思います。

何度か留置きを依頼されたことがありますが、改めて問3-17のような方針で依頼されているのだなと分かりました。

税理士にとって税務調査対応は根幹業務の一つです。ときに調査官と議論が交わされることもあり独特の緊張感が漂う場でもあります。

法人税、所得税、消費税などは、納税者が自ら税額を申告しそれに基づいて納税を行うこととなっています(申告納税方式といいます)。これが申告しっ放しではその正確性が担保されませんし、意図的に税額を少なく申告した者が得をすることがあってもいけません。税務調査は国側がその申告に非違がないかどうか確認するという手続の一つです。

FAQでは税務調査における調査する側の考え方について、上記の他に様々な内容があり全ては紹介しきれませんが、税理士としての職務が果たせるよう理解しておこうと思います。

ちなみに、下記のように一般納税者向け、税理士向けのものもそれぞれ国税庁のHPで公表されています。税理士向けは「事前通知」「税務代理権限証書」の内容が中心ですが、明らかに職員向けと比べボリュームが少ないですね。

●税務調査手続に関するFAQ(一般納税者向け)1~33問

●税務調査手続に関するFAQ(税理士向け) 1~24問

以上

広島総合税理士法人 税理士